Macchine automatiche per il confezionamento e l’imballaggio: il quadro di business internazionale

Pubblicato da Alba Di Rosa. .

Case Study 2. Analisi Business InternazionaleTra i vari rami della meccanica strumentale, quello dei macchinari dedicati al packaging spicca come settore di eccellenza a livello manifatturiero, e comparto di primario rilievo per l’industria italiana. Secondo UCIMA (Unione Costruttori Italiani Macchine Automatiche per il Confezionamento e l’Imballaggio), il settore risulta infatti “uno dei comparti industriali italiani più vitali” e mostra una significativa propensione all’export, prossima all’80%. Per il 2021 si stimano esportazioni superiori ai 4 miliardi di euro, segnalando un pieno recupero del crollo registrato nel 2020, in relazione alla crisi pandemica.

Per le grandi e le piccole imprese co-protagoniste del settore1, l'approccio o il miglioramento del proprio posizionamento sui mercati esteri risulta quindi un obiettivo di primo piano.

Il progetto Export Best Practice mira a rendere accessibile anche alle PMI un efficace servizio di pianificazione dei processi di internazionalizzazione, organizzato in molteplici step standard. I nostri servizi coniugano quelle che sono ormai considerate come best practice dagli esperti del settore, alle vaste banche dati di commercio estero della piattaforma ExportPlanning: per ottenere un quadro chiaro dello scenario internazionale e pianificare il proprio percorso all’estero, i dati risultano infatti ad oggi fondamentali, tanto più nelle fasi di analisi del business internazionale e scelta dei propri mercati prioritari.

Andiamo quindi ad approfondire quali segnali possano fornire le informazioni di commercio estero per il caso dei macchinari per il packaging, e ricavare alcune linee guida per le imprese del settore.

Overview degli scambi internazionali

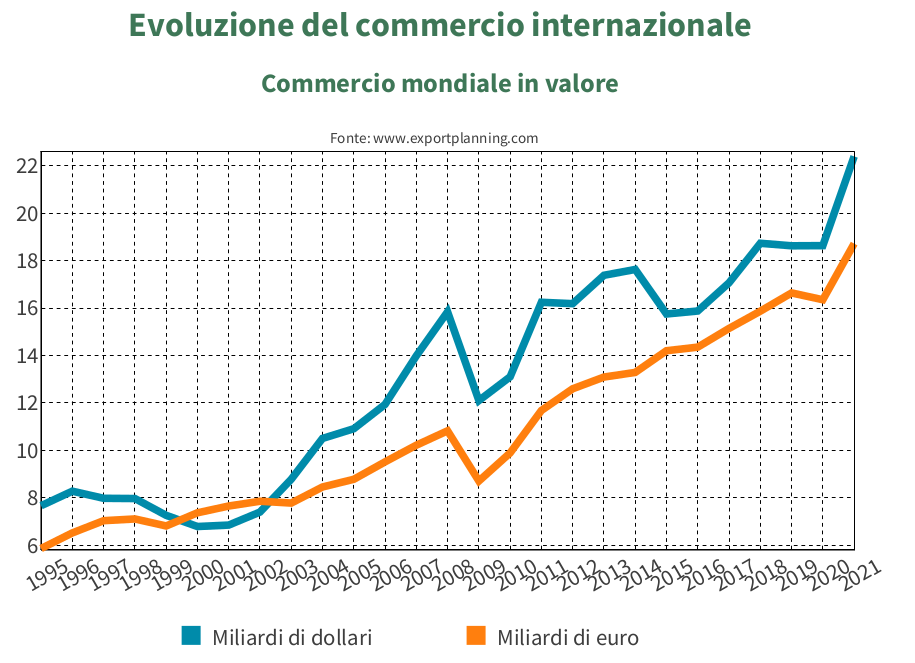

Le macchine automatiche per il confezionamento e l’imballaggio mostrano un quadro di lungo periodo di crescita pressochè costante a livello di scambi mondiali: il loro tasso di crescita medio annuo supera infatti il 4% nell’ultimo ventennio. A fronte di una caduta della domanda mondiale relativamente limitata nel 2020 (-1.7%), rispetto alle cadute registrate da molti altri settori più severamente colpiti dallo shock Covid, per il 2021 si stima un rimbalzo superiore al 14%: tale recupero porterebbe a toccare, nel 2021, un punto di massimo per gli scambi mondiali di macchinari per il packaging superiore ai 18 miliardi di euro.

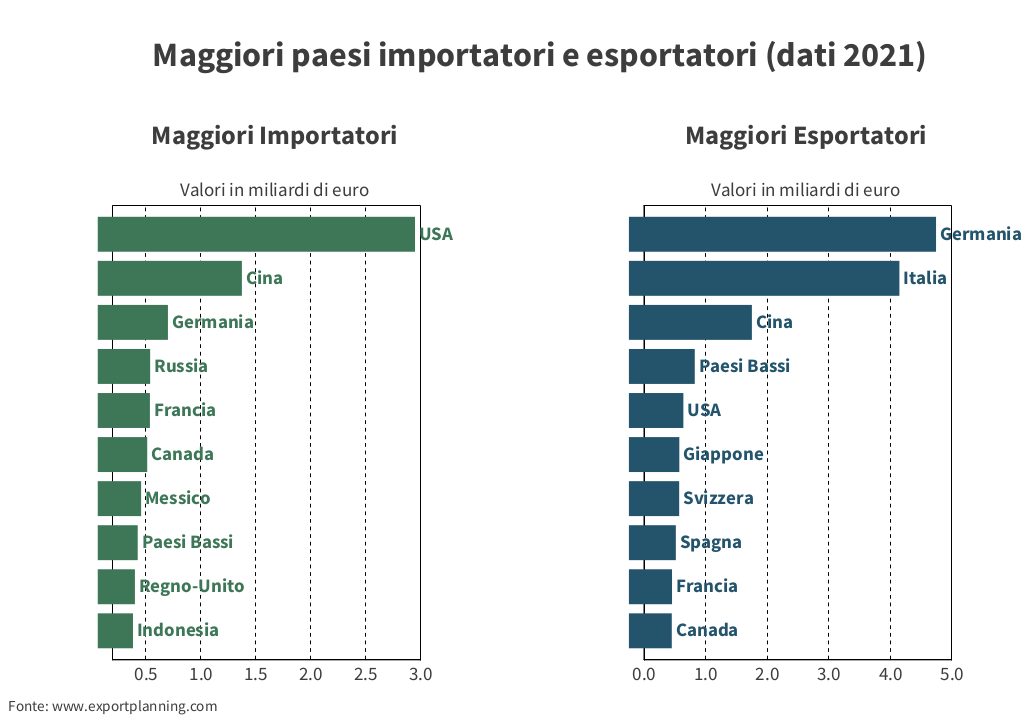

Guardando ai dati sui principali paesi protagonisti, notiamo come l’Italia si collochi al secondo posto tra i maggiori esportatori su scala mondiale, preceduta soltanto dalla Germania: nel 2021 l’Italia ha infatti segnato 4.1 miliardi di euro di export, a fronte dei 4.7 miliardi delle esportazioni tedesche. Nel complesso, quasi la metà della domanda mondiale risulta quindi soddisfatta da Italia e Germania, che risultano leader del settore e focalizzano le loro esportazioni principalmente sulla fascia alta e medio-alta di prezzo; terzo maggiore esportatore è la Cina, che si colloca ad una discreta distanza dai suoi competitor, con esportazioni prossime ai 2 miliardi e principalmente concentrate sulla fascia di prezzo media e medio-bassa.

Nello specifico, l’industria italiana del packaging si concentra al centro-nord del paese. La cosiddetta “Packaging Valley” ha infatti sede a Bologna e provincia; riveste un ruolo di rilievo l’intera Emilia-Romagna, ma anche Lombardia, Piemonte e Veneto – regioni che nel complesso includono più dell’80% delle aziende italiane del settore. Secondo UCIMA, la leadership progressivamente acquisita dai produttori italiani si basa soprattutto sull’elevato livello tecnologico-qualitativo delle soluzioni proposte, una significativa flessibilità produttiva, una notevole competitività e un vantaggioso servizio di assistenza post-vendita su tutti i mercati mondiali.

Guardando invece ai maggiori importatori, emergono in prima fila gli Stati Uniti con importazioni prossime ai 3 miliardi di euro nel 2021. Al secondo posto del ranking troviamo invece la Cina, benchè a decisa distanza: nell’anno appena concluso, si stima che il paese asiatico abbia importato macchinari per il packaging per un ammontare di circa 1.4 miliardi di euro.

La selezione dei mercati prioritari

Secondo i più recenti dati di commercio estero, le esportazioni italiane di macchinari per il packaging si sarebbero principalmente dirette verso il maggiore importatore mondiale, gli Stati Uniti, per un ammontare di oltre 550 milioni di euro nel 2021; scende invece sotto i 250 milioni l’ammontare di esportazioni dirette in Cina. A seguire, nella top 5 dei maggiori mercati target, troviamo i vicini mercati europei: congiuntamente considerati, Francia, Germania e Spagna importano macchinari italiani per un ammontare paragonabile a quello statunitense.

Andiamo ad analizzare, con il servizio di Market Selection, la presenza di ulteriori mercati prioritari su cui le imprese italiane possono porre la loro attenzione, tenendo in considerazione tre specifiche tipologie di indicatori:

-

Indicatori relativi alle Macchine automatiche per il confezionamento e l’imballaggio (commercio estero)

- Valore import, 2021

- Previsioni import, 2025/2021

- Incidenza nelle importazioni della fascia alta e medio-alta di prezzo, 2021

- Quote di mercato italiane, 2021

- Tariffe per esportatori UE

Sulla base degli indicatori inseriti in questo cluster, risulteranno più interessanti i mercati che mostrano le più elevate importazioni del prodotto di interesse, per i quali si prevedono le maggiori importazioni nei prossimi anni, dove si rileva una maggiore incidenza della fascia alta di prezzo, dove le quote di mercato italiane risultano significative e dove le tariffe per gli esportatori UE sono minori. - Indicatori relativi ai settori utilizzatori dei macchinari (produzione locale)

- Valore produzione Alimentari confezionati e bevande

- Valore produzione Prodotti e strumenti per la salute

- Valore produzione Profumi e cosmetici

- Valore produzione Sigari e sigarette

Secondo UCIMA, la maggior parte della produzione italiana delle macchine per il confezionamento e l’imballaggio viene assorbita dal comparto alimentare; quota minore per il comparto farmaceutico, cosmetico e tabacchi. La produzione stimata in questi comparti risulta quindi un fattore chiave da considerare nell’analisi. - Indicatori di tipo macroeconomico

- Previsioni PIL, 2025/2022

- Contry Risk Assessment COFACE, 2021

Aggiungiamo infine nel processo di Market Selection degli indicatori di tipo macroeconomico, che forniscono delle indicazioni di massima in merito all’equilibrio tra rischi e opportunità di crescita dei paesi considerati.

Considerando nell’analisi i fattori qui descritti, rimangono saldamente in testa tra i mercati target considerabili come “prioritari” i maggiori importatori di macchinari per il packaging su scala mondiale, quali Stati Uniti e Cina. Si rileva, in entrambi i casi, un’incidenza importante della fascia alta e medio-alta di prezzo per l’import di macchinari per il confezionamento e l’imballaggio (in entrambi i casi superiore all’80%) e una significativa quota di mercato per l’Italia, attorno al 20%.

Al terzo posto tra i mercati prioritari suggeriti dal servizio di Market Selection troviamo la Polonia, che risulta invece al nono posto tra i mercati di destinazione italiani nel 2021.

Cosa rende interessante la Polonia? Come gli USA e la Cina, la Polonia vanta una forte incidenza dell’import di macchinari di fascia alta e medio-alta e un’importante quota di mercato italiana (27%). Per ciò che concerne i beni prodotti con l’utilizzo di questi macchinari, il paese si distingue per un’elevata produzione di sigari e sigarette, molto più elevata di quella statunitense e cinese.

Al quarto posto nella classifica dei mercati prioritari troviamo la Francia che, come precedentemente accennato, risulta tra i primi mercati target per le esportazioni italiane. Tra gli indicatori che catturano l’attenzione per il caso francese troviamo una significativa produzione di profumi e cosmetici, ma anche di alimentari confezionati e bevande.

A seguire troviamo, nella classifica dei mercati prioritari, la Svizzera e la Corea del Sud – paesi che si collocano, invece, in fondo alla top 20 dei maggiori mercati di destinazione per l’Italia nel 2021. I due paesi emergono per la loro significativa produzione di sigari e sigarette; da segnalare inoltre un’importante produzione di prodotti e strumenti per la salute in Svizzera e di profumi e cosmetici in Corea.

1. Secondo i dati UCIMA, a circa 200-250 aziende di dimensioni industriali si aggiungono circa 350 unità produttive con caratteristiche artigianali.